Alors que l'état des économies est généralement mesuré par le PIB ou d'autres mesures des flux économiques, cette recherche examine les bilans de dix pays représentant plus de 60 % du revenu mondial : L'Australie, le Canada, la Chine, la France, l'Allemagne, le Japon, le Mexique, la Suède, le Royaume-Uni et les États-Unis. Ce point de vue met en évidence un double paradoxe : les briques et le mortier constituent la majeure partie de la valeur nette, alors même que les économies deviennent numériques et immatérielles, et les bilans se sont rapidement développés au cours des deux dernières décennies, alors même que la croissance économique a été timide. La façon dont les pays et les entreprises s'adaptent à cette divergence entre la richesse et le PIB, trouvent les valeurs du XXIe siècle et traitent les déséquilibres financiers croissants déterminera l'évolution future de l'économie mondiale et de notre richesse.

Les conclusions principales sont :

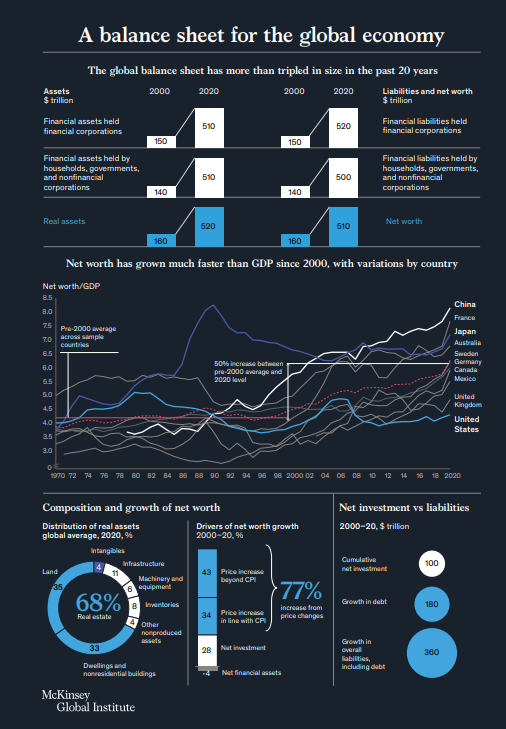

- La valeur marchande du bilan mondial a triplé au cours des deux premières décennies de ce siècle.

- Le monde n'a jamais été aussi riche, avec de grandes variations entre les pays, les secteurs et les ménages.

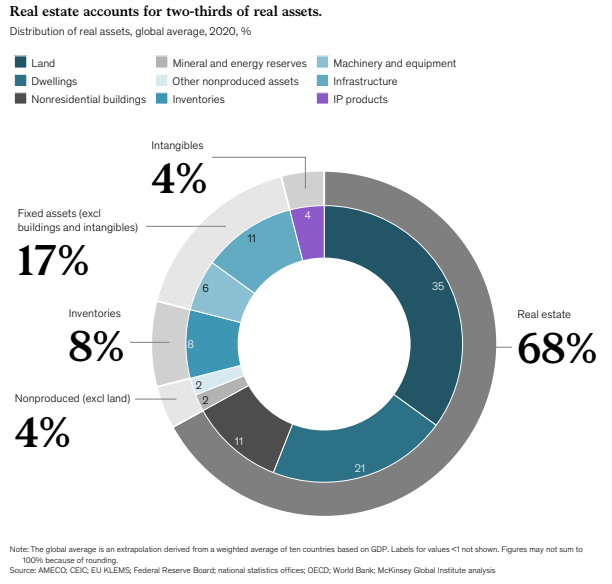

- Les deux tiers de la valeur nette mondiale sont stockés dans l'immobilier et seulement 20 % environ dans d'autres actifs fixes, ce qui soulève la question de savoir si les sociétés stockent leur richesse de manière productive.

- La valeur des actifs est maintenant près de 50 % plus élevée que la moyenne à long terme par rapport au revenu.

- Pour chaque dollar de nouvel investissement net, l'économie mondiale a créé près de deux dollars de nouvelles dettes.

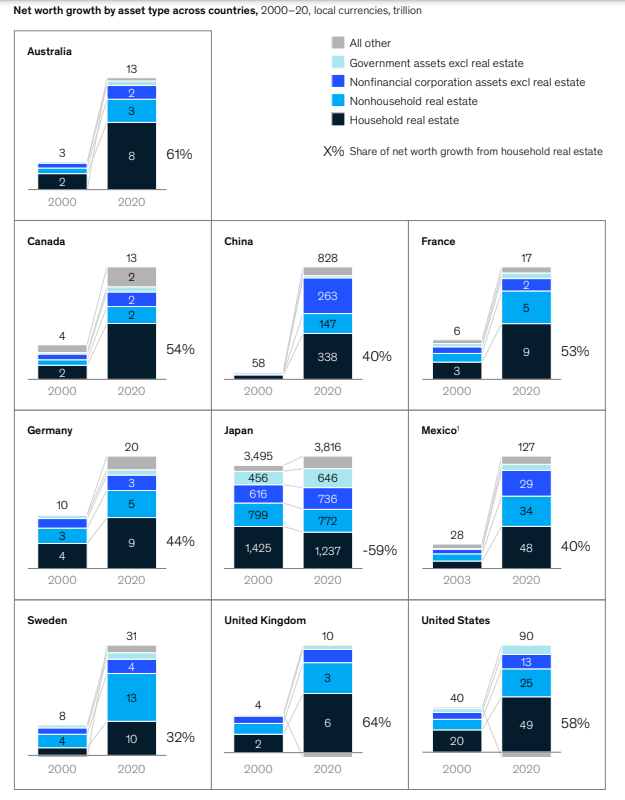

L'immobilier des ménages a été à l'origine de 32 à 64 % de la croissance de la valeur nette dans tous les pays, à l'exception du Japon, reflétant la hausse des valeurs par rapport aux loyers. L'augmentation de la valeur des logements, en particulier dans les villes superstars à forte croissance où le PIB par habitant est 45 % plus élevé qu'ailleurs, a contribué à l'augmentation de la valeur nette dans les dix pays. En Australie, au Canada, en France, au Royaume-Uni et aux États-Unis, l'immobilier des ménages était responsable d'au moins 50 % de la croissance de la richesse nette (tableau 30). L'histoire suggère que les prix de l'immobilier d'aujourd'hui sont élevés par rapport aux tendances à long terme. Après l'immobilier résidentiel, l'immobilier d'entreprise et l'immobilier public ont été les principaux contributeurs à la croissance de la richesse nette nationale, avec une part de 15 à 42 % dans tous les pays, à l'exception du Japon. Au-delà de l'immobilier, d'autres actifs produits ont également joué un rôle dans la croissance de la richesse nette, en particulier en Chine et au Mexique, qui se trouvent à un stade de développement économique relativement précoce par rapport aux autres pays de l’étude, et au Japon. En Chine, au Japon et au Mexique, les actifs produits par les sociétés non financières, par exemple la machinerie et les équipements, les stocks et les infrastructures, ont augmenté beaucoup plus rapidement que le PIB et ont représenté plus de 20% de la croissance de la richesse nette. En Chine, bien que la richesse immobilière des ménages ait augmenté le plus en termes absolus et ait donc contribué le plus à la croissance de la richesse nette absolue, les actifs produits par les sociétés non financières et le gouvernement ont connu les taux de croissance les plus rapides, dépassant largement la croissance du PIB du pays. Par conséquent, la divergence entre la richesse nette de la Chine et le PIB est principalement attribuable à ces actifs plutôt qu'à l'immobilier. D'autres pays ont vu les actifs produits par les sociétés non financières évoluer principalement en fonction du PIB. La richesse nette du Japon a augmenté en raison d'investissements publics importants. Le parc immobilier s'est réduit en raison de la baisse des prix, mais les actifs produits, notamment dans le secteur public, ont augmenté. La richesse nette du Japon a donc augmenté principalement en raison de l'investissement net. L'augmentation de l'investissement net des entreprises et du secteur public a compensé efficacement l'impact négatif de la baisse des prix de l'immobilier. En 2020, les infrastructures publiques du Japon avaient une valeur par rapport au PIB 5,2 fois supérieure à la moyenne des autres pays de l’étude.

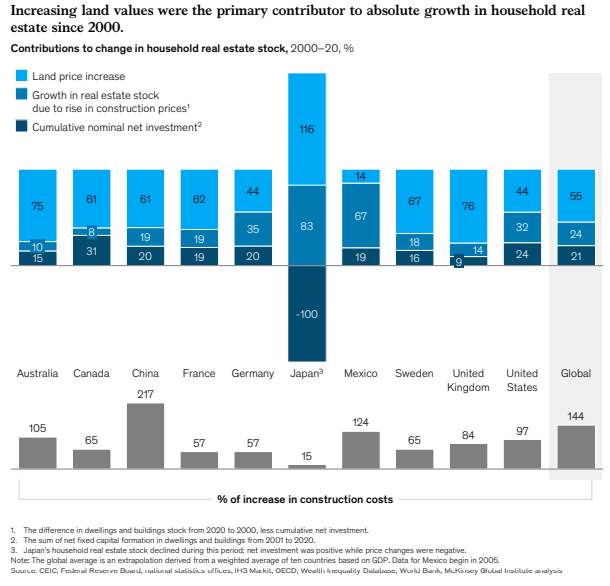

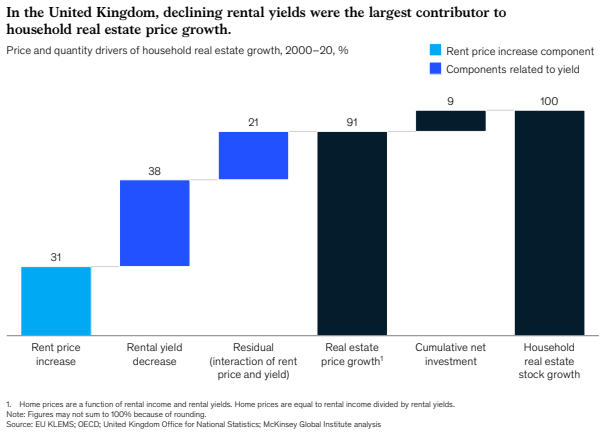

La croissance du patrimoine immobilier des ménages est due à la hausse des prix des maisons, le coût des terrains et de la construction ayant également augmenté. La valeur de l'immobilier des ménages peut augmenter en raison d'une augmentation des investissements qui accroissent la quantité ou la qualité réelle des stocks immobiliers ou en raison de la hausse des prix du marché. Tous les pays autres que le Japon ont vu la valeur totale de l'immobilier des ménages augmenter davantage en raison de l'augmentation des prix que de la création d'une plus grande quantité de biens immobiliers (tableau 32). L'investissement net dans le nouveau parc immobilier a représenté de 9 à 31 % de la croissance de la valeur de l'immobilier des ménages dans notre exemple de pays hors Japon, soit 21 % en moyenne. Le Canada se situait dans le haut de la fourchette, l'investissement net contribuant pour 31 % à l'augmentation de la richesse immobilière des ménages, tandis que le Royaume-Uni se situait dans le bas de la fourchette, avec une augmentation de 9 % de la richesse immobilière des ménages attribuable à l'investissement net. Par rapport au PIB, la Chine a enregistré les niveaux les plus élevés d'investissement net dans l'immobilier des ménages, avec 8 % du PIB en moyenne, suivie du Canada et de l'Australie, avec 5 % et 4 % respectivement. Les prix des logements, quant à eux, ont plus que doublé en termes nominaux au cours des deux dernières décennies dans les dix pays, à l'exception du Japon, où les prix ont baissé, et de l'Allemagne, où les prix des logements ne commencent à augmenter qu'après 2010. Les prix des logements reflètent les prix des terrains et des constructions. Le principal moteur de la croissance du parc immobilier des ménages entre 2000 et 2020 a été la hausse des prix des terrains, qui a représenté plus de la moitié de l'augmentation de la valeur de l'immobilier des ménages dans le monde, et environ 75 % de la croissance en Australie et au Royaume-Uni. Dans le bas de l'échelle, en Allemagne, au Mexique et aux États-Unis, moins de 50 % de l'augmentation de la richesse immobilière des ménages est due à la hausse des prix des terrains. Dans de nombreux pays, l'offre de terrains est limitée par les politiques de zonage et est donc relativement inélastique aux augmentations de prix. L'augmentation des coûts de construction a contribué à hauteur de 24 % en moyenne à la hausse des valeurs immobilières. Les coûts de construction ont augmenté dans tous les pays depuis 2000, avec une hausse de plus de 200 % en Chine, soit environ deux à quatre fois plus vite que l'inflation générale. Les prix de la construction ont même augmenté de 15 % au Japon, ce qui est relativement élevé pour un pays qui n'a connu qu'une inflation générale de 3 % entre 2000 et 2020.

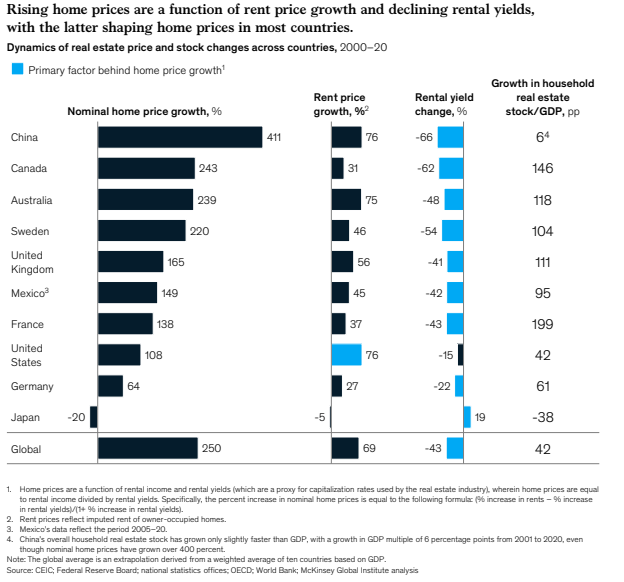

Sur des marchés de terrains et de biens immobiliers inélastiques, la baisse des rendements locatifs a entraîné une hausse des prix des logements dans de nombreux pays Les prix des logements peuvent être vus sous l'angle des revenus locatifs attendus ou, dans le cas de biens immobiliers occupés par leur propriétaire, d'une valeur locative implicite, et des rendements locatifs, qui sont l'inverse des ratios valeur-loyer. Les rendements locatifs sont une approximation des taux de capitalisation, qui sont plus couramment utilisés dans le secteur de l'immobilier pour déterminer la valeur des biens immobiliers compte tenu des flux de revenus locatifs attendus. Les taux de capitalisation sont principalement déterminés par les taux d'intérêt à long terme, mais sont également fonction de la croissance prévue des loyers, de la facilité de financement, de l'environnement fiscal et des substituts d'investissement. En outre, les attentes concernant l'appréciation des prix sur les marchés immobiliers ont tendance à être extrapolatives, ce qui peut conduire à des valeurs difficiles à justifier par les fondamentaux.

Lorsque les rendements locatifs et les taux d'intérêt ont baissé, l'inélasticité notable de l'offre sur les marchés immobiliers et fonciers dans la plupart des dix pays a entraîné une hausse rapide des prix et une augmentation des loyers, bien que plus modérée. Si ces marchés avaient été plus élastiques, nous aurions pu assister à une reprise rapide de l'activité d'investissement et à une augmentation de la surface utile, ce qui aurait freiné la hausse des prix et conduit à des loyers stables ou en baisse. L'OCDE a noté que les régions où l'élasticité de l'offre est plus élevée verront des fluctuations plus rapides de l'investissement dans le logement en réponse aux changements de prix. Par exemple, au Royaume-Uni, que l'OCDE décrit comme un marché du logement relativement plus rigide, les prix des logements ont augmenté de 165 % entre 2000 et 2020. Aux États-Unis, que l'OCDE classe parmi les marchés du logement les plus élastiques, la croissance des prix des logements a été de 108 %, l'un des taux les plus faibles de nos dix pays.

Au Royaume-Uni, alors que les prix des logements ont augmenté, les prix des loyers ont augmenté de 56 %, tandis que les rendements locatifs ont diminué de 41 %. Dans l'ensemble, la hausse des prix des loyers et la baisse des rendements locatifs ont contribué à 31 % et 38 %, respectivement, à la croissance du parc immobilier des ménages ; l'interaction entre les deux a contribué à 21 % et l'investissement net cumulé a contribué aux 9 % restants (tableau 33). Le Japon a fait figure d'exception, tout comme l'Allemagne, avec une croissance plus modérée des prix des logements. Les États-Unis ont été davantage touchés par les augmentations de loyer. Par exemple, des augmentations de loyer totalisant 76 % ont contribué de manière écrasante à la croissance des prix des logements, contre une baisse des rendements locatifs de 15 %. Comme dans d'autres pays, les taux d'intérêt ont baissé aux États-Unis au cours des dernières décennies, mais le resserrement des normes de prêt pour les hypothèques imposé après la crise financière de 2008 a quelque peu freiné le marché du logement unifamilial. En dehors des villes superstars des États-Unis, les marchés immobiliers sont plus élastiques qu'ailleurs. Les prix ont recommencé à augmenter aux États-Unis à partir de 2012, affichant une croissance particulièrement forte de 2019 à 2020 - à 8 %, plus rapide que celle des autres pays.

Le Canada et la France ont connu la croissance la plus rapide du patrimoine immobilier des ménages par rapport au PIB. Le parc immobilier des ménages du Canada par rapport au PIB a augmenté de 1,5 fois le PIB, et celui de la France a augmenté de près du double du PIB. La baisse des rendements locatifs a contribué le plus à la hausse des prix des logements au Canada, représentant environ deux tiers de l'augmentation des prix. L'explosion de la demande et la fiscalité favorable des plus-values immobilières ont soutenu le marché canadien. Les prix des logements en France ont connu l'essentiel de leur croissance au début des années 2000 et se sont essentiellement stabilisés depuis. Cette tendance coïncide avec l'adoption de l'euro, qui a été suivie d'une baisse des taux d'intérêt, bien que d'autres facteurs aient pu entrer en jeu.